Ex-Dividend Date அல்லது Ex-Date என்பது ஒரு நிறுவனத்தின் பங்குகளை வாங்குபவர் dividend-ஐ பெறுவதற்கு தகுதி உள்ளவரா? அல்லது தகுதியற்றவரா என தெரிந்து கொள்ள நிறுவனத்தால் குறிப்பிடப்படும் தேதி ஆகும். எந்தவொரு நிறுவனத்தின் பங்கையும் நீங்கள் வாங்கியவுடன், அது T+2 நாட்களுக்குப் பிறகுதான் உங்கள் டீமேட் கணக்கில் வரவு வைக்கப்படும். செவ்வாய்கிழமை பங்குகளை வாங்கினால், அவை வியாழன் அன்று உங்கள் கணக்கில் வரவு வைக்கப்படும். இந்த செயல்முறையை புரிந்துகொள்ள, ஒரு நிறுவனம் ஜூலை 30 செவ்வாய்க்கிழமை அன்று […]

Buy Back of Shares – பங்குகளை திரும்ப வாங்குதல் பற்றிய தகவல்கள்

ஒரு நிறுவனம் பல்வேறு வழிகளில் இருப்புநிலைக் குறிப்பில் ( Reserves ) அதிகப்படியான பணத்தை வரிசைப்படுத்தலாம். அது வணிகத்தை விரிவுபடுத்தவும், அதன் கடனை திருப்பிச் செலுத்துதல்/குறைப்பதன் மூலம், மற்றும்/அல்லது பங்குதாரர்களுக்கு விநியோகிக்கவும் பணத்தைப் பயன்படுத்தலாம். மூன்றாவது விருப்பத்தைத் தேர்வுசெய்தால், நிர்வாகம் அனைத்துப் பங்குதாரர்களிடையேயும் ஈவுத்தொகை மூலம் இந்தப் பணத்தை ஒரே மாதிரியாகப் பகிர்ந்தளிக்க வேண்டும். இந்த செயல்முறை Buyback of Shares என அழைக்கப்படுகிறது. ஒரு பங்குக்கு ஈட்டுதல் (EPS) மற்றும் ஒரு பங்குக்கான புத்தக மதிப்பு […]

Long Build Up பற்றிய சில தகவல்கள்

Long Build Up என்பது முதலீட்டாளர்கள்/வர்த்தகர்கள் சந்தையைப் பற்றி உற்சாகமாக இருப்பதையும், பங்குகளில் நீண்ட நிலைக்கு (Long) செல்ல விரும்புவதையும் குறிக்கிறது. இங்கு பங்கின் விலை அதிகரிப்பு மற்றும் Open Interest அதிகமாக இருக்கும். பங்குகளின் விலை அதிகரிக்கும் நிலையை இது குறிக்கிறது. Long Unwinding: Long Unwinding என்பது ஒரு குறிப்பிட்ட பங்குகளில் வர்த்தகர்கள் தங்களுடைய நீண்ட நிலைகளை விட்டு வெளியேறும்போது அதனுடைய விலை குறைவதை குறிக்கிறது. அதாவது, தொடர்ந்து ஏறிக் கொண்டிருந்த பங்கின் வேகம் […]

Multi Cap Fund vs Flexi Cap Fund என்றால் என்ன?

Mutual Fund- ஐ பொருத்தவரை பெரிய நிறுவனங்களில் முதலீடு செய்ய Large cap Fund-களும், நடுத்தர நிறுவனங்களில் முதலீடு செய்ய Mid Cap Fund-களும், சிறிய நிறுவனங்களில் முதலீடு செய்ய Small Cap Fund-களும் உள்ளன. பெரிய, சிறிய மற்றும் நடுத்தர என அனைத்து நிறுவனங்களிலும் முதலீடு செய்யும் ஒரு நிதி வகை தான் Multi Cap Fund. இந்த மூன்று வகையான நிறுவனங்களிலும் (large, mid, small cap) தலா 25% முதலீடு செய்யப்படுகிறது. மீதி […]

Reserves and Surplus பற்றிய சில தகவல்கள்

ஒரு நிறுவனமானது லாபம் அடைந்தவுடன் அதனை முழுவதுமாக அந்த வருடமே எல்லா Shareholders-க்கும் பிரித்து கொடுத்துவிடாது. வரவு ஒன்று இருந்தால் செலவு ஒன்று இருக்குமல்லவா. அதனால் நிறுவனங்கள் சிறிதளவு கொடுத்துவிட்டு மீதத்தை சேமித்து வைக்கும். இதுபோன்று சேமித்து வைக்கும் பணத்தை Reserves & Surplus என்று கூறுவர். சில நிறுவனங்கள் வியாபாரம் தொடங்கியதிலிருந்தே Shareholders-க்கு Dividend, Bonus போன்று ஏதாவது கொடுத்துவரும். சில நிறுவனங்கள் வருடங்கள் பல ஆகியும் ஏதும் கொடுக்காமலும் உள்ளன. இதற்கு காரணங்கள் பல […]

Debt to Equity Ratio என்றால் என்ன?

ஒரு நிறுவனம் வாங்கியுள்ள கடனுக்கும் (Debt), அதன் முதலுக்குமான (Equity) விகிதமே Debt to Equity Ratio எனப்படும். ஒரு நிறுவனத்தின் மொத்த முதல் 100 கோடி ரூபாய் என வைத்துக்கொள்வோம். அந்த நிறுவனம் தனியாரிடமிருந்து கடன் பத்திரங்கள், டீபென்ச்சர்கள் ஆகியவை மூலம் வாங்கியுள்ள கடன், வங்கிகளிடமிருந்து வாங்கியுள்ள கடன் எல்லாம் சேர்த்து 200 கோடி ரூபாய் என்றால், அந்த நிறுவனத்தின் Debt to Equity Ratio = 200 /100 = 2:1 ஆகும். நிறுவனங்கள் […]

Intrinsic Value v/s Market Value என்றால் என்ன?

பங்குச்சந்தையில் முதலீடு செய்வதற்கு முன், ஒரு பங்கின் மதிப்பு மற்றும் விலை ஆகிய இரண்டிருக்கும் உள்ள வேறுபட்ட கருத்துக்களைப் பற்றி தெரிந்திருக்க வேண்டும். Intrinsic Value (உள்ளார்ந்த மதிப்பு) என்பது ஒரு நிறுவனத்தினுடைய எதிர்கால வருவாய்த் திறனை அடிப்படையாகக் கொண்டு, ஒரு பங்குக்கான மதிப்பிடப்பட்ட மதிப்பாகும். Market Price என்பது பங்குச் சந்தையில் பங்கு வர்த்தகமாகும் விலையாகும். Intrinsic Value-வில் பல்வேறு வகையான மதிப்பீடுகள் உட்பட பல காரணிகளை நாம் கணக்கில் எடுத்துக்கொள்ள வேண்டும். Intrinsic Value […]

NCD-Non Convertible Debentures என்றால் என்ன?

NCD என்பது கடன் சார்ந்த திட்டமாகும். தற்போது வெளிவரும் திட்டங்கள் Secured NCD ஆகும். Secured NCD-களில் நிறுவனங்கள் தங்களது சொத்துக்களை முதலீட்டாளர்களிடம் அடமானமாக வைத்து நிதி திரட்டுவதால், இதில் முதலீடு செய்யும் பணத்திற்கு உத்திரவாதம் அதிகம். வங்கிகள் மற்றும் பெரிய நிறுவனங்கள் Fixed Deposit மூலம் நிதியை திரட்டுகின்றன இவை Unsecured NCD ஆகும். பங்குகளை வாங்கி விற்பது போல் NCD-களையும் வாங்கி விற்கலாம். Demat Account-ல் இந்த NCD-கள் இருப்பதால் Capital-இல் வருமான வரி […]

DPR-Dividend Payout Ratio என்றால் என்ன?

இது ஒரு நிறுவனம் செலுத்தும் Dividend- க்கும், குறிப்பிட்ட காலத்தில் அதன் நிகர வருமானத்திற்கும் இடையிலான உறவை குறிக்கிறது. இந்த விகிதம் பொதுவாக சதவீதத்தின் அடிப்படையில் குறிப்பிடப்படுகிறது. DPR = Dividends Paid / Net Earnings ஒரு நிறுவனத்தின் DPR விகிதம் 30% எனில் அந்த நிறுவனம் தனது வருவாயில் 30%-ஐ Dividend- ஆக வழங்குவதை குறிக்கிறது. உதாரணத்திற்கு ஒரு நிறுவனம் ரூ. 10 லட்சத்தை தனது பங்குதாரர்களுக்கு Dividend- ஆக வழங்குகிறது என வைத்துக் […]

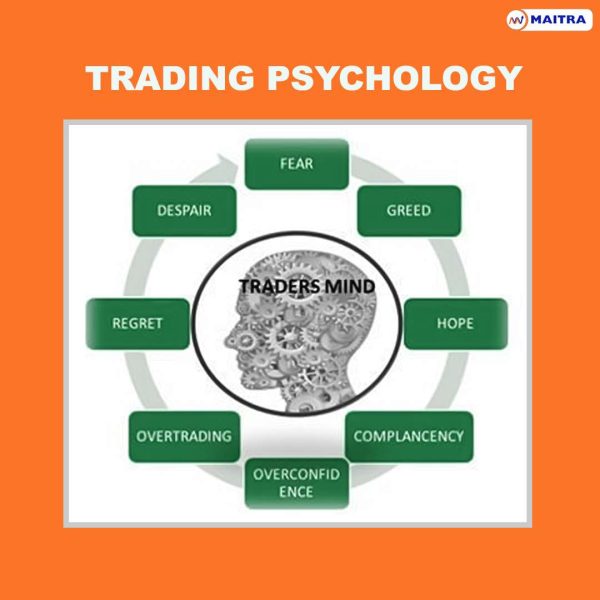

Trading Psychology பற்றிய விளக்கம்:

Trading செய்ய ஆரம்பிக்கும்போது குறைவான lots- ல் இருந்து ஆரம்பிக்க வேண்டும். 1 lot-ல் இருந்து ஆரம்பிப்பது நல்லது. Market Live Data-வை தொடர்ந்து பார்ப்பதை நிறுத்த வேண்டும். அப்படி பார்ப்பதால் Market-ல் ஏற்படும் ஏற்ற இறக்கங்களை வைத்து பண இழப்பு ஏற்படுமோ என்ற பயத்தில் Target மற்றும் Stop Loss-ல் மாற்றம் செய்ய வாய்ப்பு ஏற்படும். ஒரே Stocks – ல் மீண்டும் மீண்டும் Trading செய்வதை தவிர்க்க வேண்டும். Stop loss மற்றும் Target […]